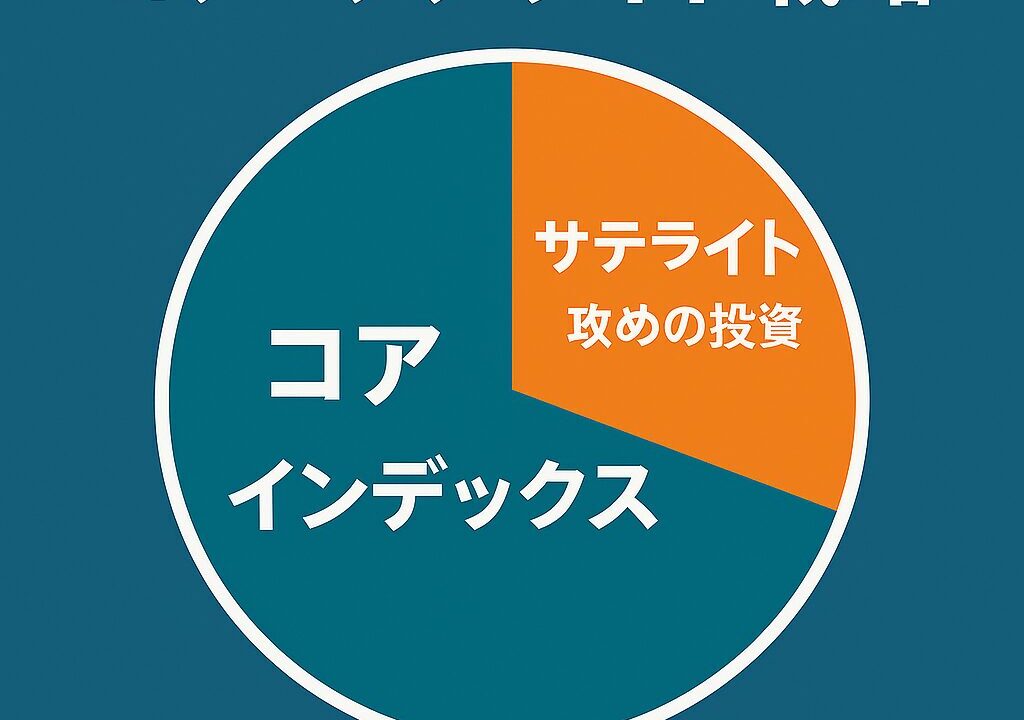

インデックスという「強固なコア」が、投資の楽しさと“攻め”を支えてくれる──コア・サテライト戦略の本質

資産が増えてくると、投資が“守り”に寄りすぎてつまらなくなる。

FIRE後の投資家や、長期投資が進んできた人ほど、そんな感覚を覚える瞬間があります。

一方で、流行の商品やテーマ型ファンド、分配金の高いETFを見ると、

「ちょっと触ってみたい」「もっと増やしたい」という気持ちも湧いてくる。

この“守りたい・楽しみたい・もっと増やしたい”という三つの欲求を整理し、

無理なく両立させてくれるのが、コア・サテライト戦略という考え方です。

インデックスという「コア」が心の余裕と“攻めの余白”を生む

全世界株式(オルカン)やS&P500などのインデックスや個別株の分散投資などで、

数千万円規模のコア資産が築けていると、将来の計算が立ちます。

この“負けない戦いが確定している安心感”こそが、

サテライト枠での挑戦を支える最大の土台になります。

- サテライトで一時的に含み損が出ても、生活や老後資金には響かない

- 投げ売りせずに冷静に待てる

- 市場のノイズに振り回されない

- 攻めの投資も「安全に」実行できる

コアが強固であるほど、投資の判断はブレなくなり、

攻めの投資も“戦略”として成立します。

サテライトは「楽しむ枠」であり、同時に“攻める枠”でもある

サテライトは単なる遊びではありません。

むしろ、コアがしっかりしている人にとっては、

「もっと資産を増やしたい」という攻めの欲求を安全に満たす枠

でもあります。

● 世界のベスト(アクティブ)

市場平均超えを狙う“攻め”の代表格。

コアがあるからこそ、リスクを許容しながら挑戦できる。

● カバードコール(カバコ)

高い分配金を取りに行く“攻め”と同時に守りの一面もある商品。

上昇相場での上値は限定されるが、インカム狙いの戦略として魅力的。

● テーマ株

将来の成長に賭ける“攻め”。

コアが守ってくれるからこそ、長期で持ちやすい。

コアが弱いと、これらはすべて“危険な賭け”になります。

しかしコアが盤石なら、攻めの投資も冷静に、戦略的に取り組めます。

コアとサテライトの役割分担が投資をラクにする

投資を長く続けるためには、

“資産の役割”を明確にしておくことが非常に重要です。推奨比率は資産額によっても変わってくると思いますが、大事なのはコアで生活の基盤ができていること。それさえあればサテライトの割合を増やしっていってもいいと思います。

| 項目 | 役割(コア) | 役割(サテライト) |

| 主な対象 | インデックスファンド | 世界のベスト、カバコ、個別株など |

| 推奨比率 | 70〜90% | 10〜30% |

| 目的 | 資産の最大化・防衛 | 利回り向上・インカム・趣味・攻め |

サテライトは「増やすための攻め」と「楽しむための余白」を兼ねる枠。

この二面性が、投資を長く続けるための強力な武器になります。

FIRE後の投資家が陥りやすい落とし穴

資産が増えてくると、サテライト枠が知らぬ間に膨らむことがあります。

- 分配金の快感で買い増ししすぎる

- テーマ株が当たると自信がつきすぎる

- コアの比率が下がっていることに気づかない

こうした状態になると、せっかく築いた“安心感”が揺らぎます。

だからこそ、

コア比率を定期的にチェックする習慣

が大切です。

コアとサテライトを別の証券口座に分けてしまうというのもひとつの方法だと思います。

私も行く行くはそのようにしていきたいなと思っています。

投資は「守り・楽しみ・攻め」の三本柱で長続きする

FIRE後は特に、

“守りの運用にシフトすると投資がつまらなくなる”

というジレンマが出てきます。

そこで、サブ口座を作って少額でサテライトを楽しむという工夫は、

投資のモチベーション維持に非常に効果的です。

- コアはガチガチに守る

- サテライトは知的な趣味として楽しむ

- そして、攻めたい欲求も安全に満たす

このバランスが取れると、投資は単なる作業ではなく、

人生を豊かにする“長期的な遊び”になります。

まとめ:まずは自分のコア比率を確認してみる

コア・サテライト戦略は、

資産規模や心理的フェーズに合わせて柔軟に調整できる万能な考え方です。

- コアが人生を守る

- サテライトが投資家としての欲求を満たす

- 守り・楽しみ・攻めを同時に成立させる

まずは、

「自分のコアは何%か?」

を確認してみてください。

そこが整えば、投資はもっとラクに、もっと楽しく、そしてもっと増やせるようになります。